Hausse de la CSG en 2026 : Quel impact pour les associés de société ?

Vos dividendes, loyers ou placements rapporteront-ils moins dès 2026 ?

C’est la question que beaucoup d’associés et d’investisseurs se posent depuis l’annonce de la hausse de la Contribution Sociale Généralisée (CSG).

Cette taxe, prélevée sur la majorité des revenus en France, finance la protection sociale : Assurance maladie, retraites, allocations familiales. Elle est donc incontournable, mais son augmentation impacte directement le revenu net des associés de société.

Le 5 Novembre 2025, l’Assemblée Nationale a voté dans le cadre du Projet de loi de Financement de la Sécurité Sociale (PLFSS 2026) une hausse de la CSG sur les revenus du capital.

Objectif affiché : Renforcer les recettes publiques.

Conséquence directe : Une fiscalité plus lourde pour les dividendes, les plus-values, les intérêts et les revenus fonciers.

Quelques jours plus tard, le 21 Novembre 2025, le Sénat a supprimé cette mesure, estimant qu’elle pénalisait trop les épargnants. Le texte doit désormais être discuté en commission mixte paritaire, ce qui laisse planer une incertitude législative.

Si la réforme est confirmée, elle s’appliquera dès 2026, avec une nouvelle hausse programmée en 2027. Les associés de SARL, SAS, SCI ou encore les détenteurs de placements financiers devront donc anticiper ces évolutions pour adapter leur stratégie.

A travers cet article, vous découvrirez les divers changements qui impacteront les activités des professionnels. Nous vous présenterons des exemples pour vous permettre de vous projeter au mieux et anticiper facilement.

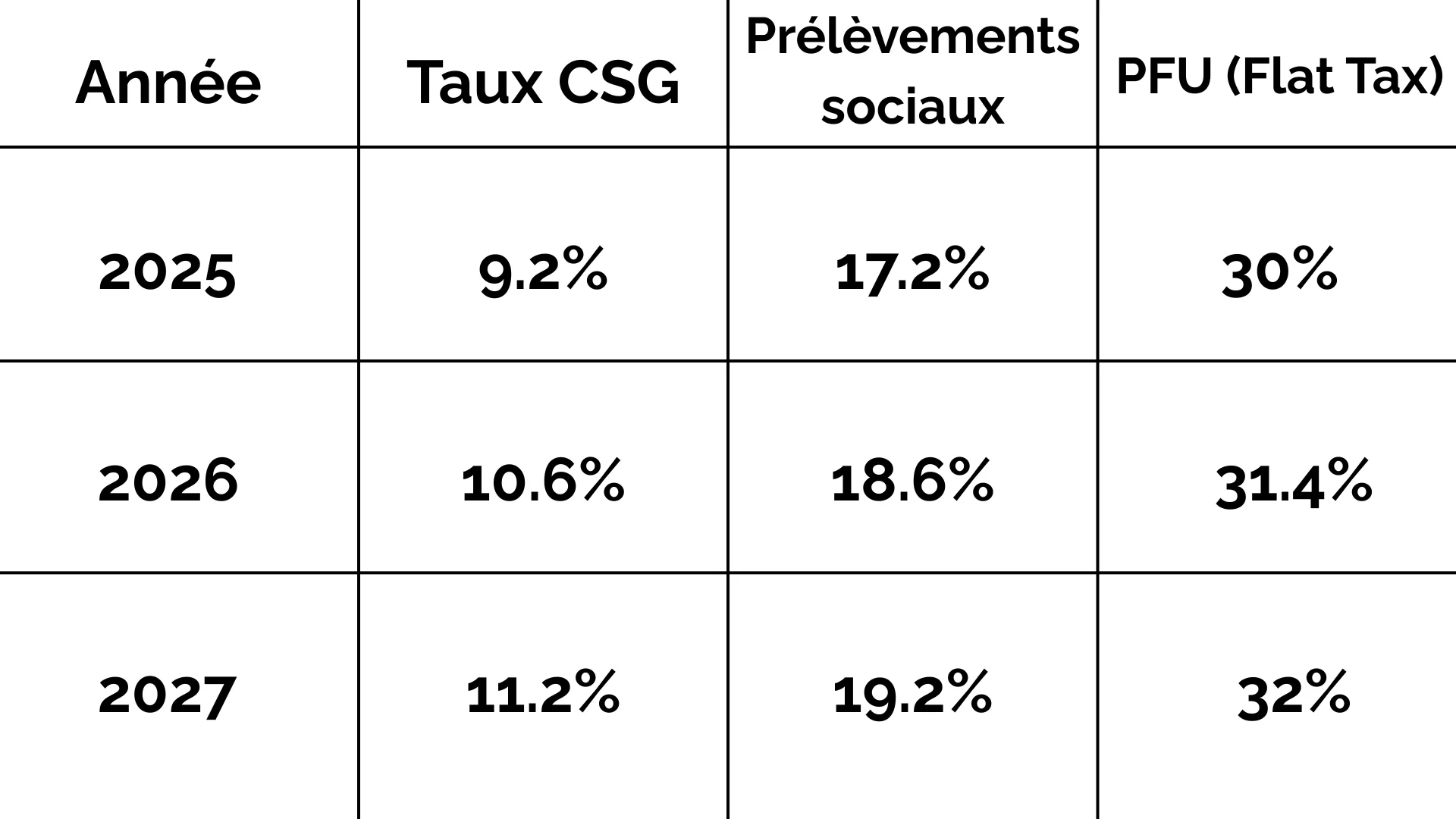

La Hausse de la Contribution Sociale Généralisée (CSG) ne se limite pas à un simple ajustement technique. Elle entraîne une augmentation globale des prélèvements sociaux et du Prélèvement Forfaitaire Unique (PFU), aussi appelé flat tax. Ces évolutions concernent directement les revenus du capital des associés de société et des investisseurs.

Concrètement, cette hausse réduit le revenu net perçu par les associés, car une part plus importante est prélevée par l’Etat.

Cette progression alourdit la fiscalité sur tous les revenus du capital, qu’il s’agisse de dividendes, d’intérêts ou de plus-values.

Cela signifie qu’un associé qui perçoit 10 000€ de dividendes paiera 3 140€ d’impôts et prélèvements en 2026, contre 3 000€ en 2025

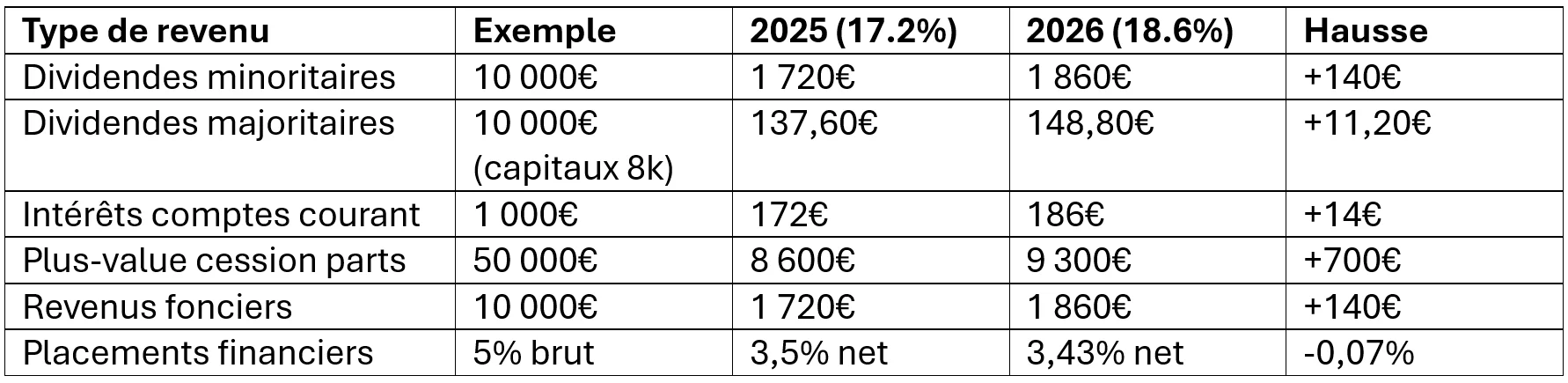

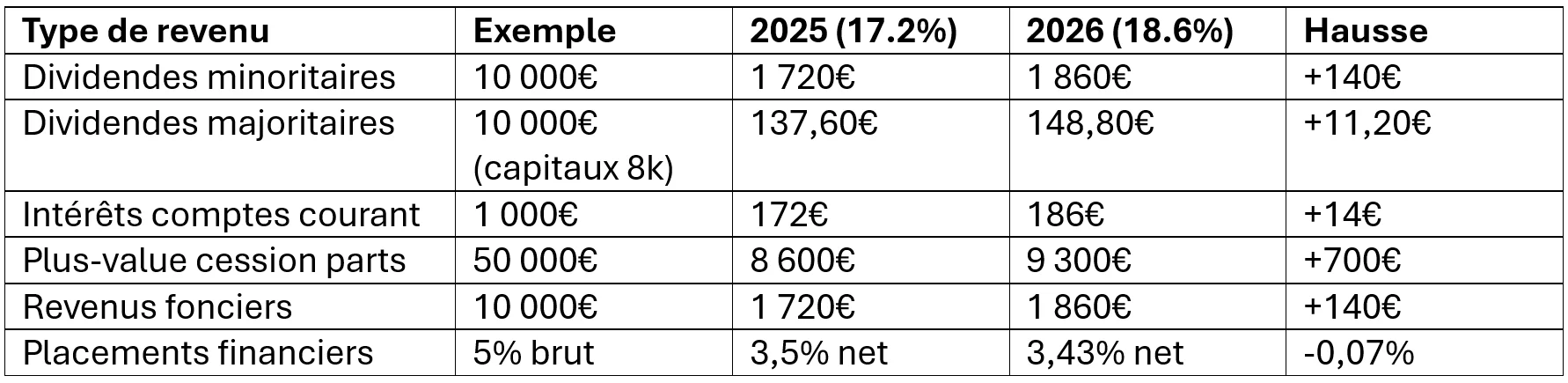

La Hausse de la CSG ne touche pas les associés de la même manière. Selon le statut et la nature des revenus, l’impact peut être significatif ou au contraire limité. Voici un tour d’horizon des principaux cas.

A/. Dividendes des associés minoritaires (SARL, SAS/SASU)

Les associés minoritaires ou égalitaires sont les plus exposés. Tous leurs dividendes sont soumis aux prélèvements sociaux, et donc directement impactés par la hausse.

Exemple concret : pour 10 000€ de dividendes, la charge des prélèvements sociaux passe de 1 720€ à 1 680€ en 2026, représentant 140€ de fiscalité supplémentaire.

B/. Dividendes des gérants majoritaires (SARL-TNS)

Les gérants majoritaires bénéficient d’un régime particulier. Seule la fraction des dividendes correspondant à moins de 10% des capitaux propres est soumise aux prélèvements sociaux.

Exemple concret : pour 10 000€ de dividendes avec 8 000€ de capitaux propres, la hausse ne s’applique que sur 800€.

Résultat : Une charge supplémentaire de seulement 11,20€

C/. Intérêts de compte courant d’associé

Les intérêts versés au titre de compte courant d’associé sont assimilés à des revenus de capitaux mobiliers. Ils subissent donc la même hausse de prélèvements sociaux.

Exemple concret : pour 1 000€ d’intérêts, la charge passe de 172€ à 186€ en 2026, soit plus de 14€ de prélèvements sociaux.

D/. Plus-values de cession de parts sociales

Lorsqu’un associé revend ses parts sociales. La plus-value réalisée est taxée. La hausse de la CSG alourdit cette fiscalité.

Exemple concret : Pour une plus-value de 50 000€, la charge passe de 8 600€ à 9 300€ en 2026, soit +700€ de prélèvements sociaux.

E/. Revenus fonciers (SCI à l’IR)

Les associés de SCI imposées à l’impôt sur le revenu voient également leurs loyers nets amputés par la hausse.

Exemple concret : Pour 10 000€ de loyers nets, la charge passe de 1 720€ à 1 860€ en 2026, soit +140€ de prélèvements sociaux.

F/. Placements financiers (Assurance-vie, PEA, PEL, comptes-titres)

Les produits financiers sont aussi concernés. Le rendement net diminue mécaniquement.

Exemple concret : Un rendement brut de 5% passe de 3,5% net à 3,43% net en 2026.

La baisse peut s’avérer minime mais s’accumule sur le long terme.

La fiscalité peut sembler abstraite lorsqu’on parle uniquement de pourcentages. Pour aider les associés et investisseurs à mesurer l’impact réel de la hausse de la CSG, voici des simulations chiffrées basées sur des cas pratiques.

La hausse de la CSG sur les revenus de capital ne touche pas tous les profils de la même manière. Certains associés verront leur fiscalité augmenter de façon notable, tandis que d’autres seront relativement épargnés. Comprendre ces différences est essentiel pour anticiper et adapter sa stratégie.

La hausse de la CSG, votée par l’Assemblée Nationale dans le cadre du PLFSS 2026, marque une étape importante dans l’évolution de la fiscalité française. Même si son application définitive reste suspendue aux débats parlementaires, la tendance est claire : Les associés et investisseurs doivent se préparer à une augmentation progressive des prélèvements sociaux.

En pratique, cette réforme touche tous les revenus du capital : Dividendes, intérêts de compte courant, plus-values de cession, revenus fonciers et placements financiers. Les associés minoritaires et les investisseurs en SCI ou en produits financiers seront les plus impactés, tandis que les gérants majoritaires de SARL verront une hausse plus limitée.

Face à cette évolution, la vigilance est de mise. Les associés doivent réfléchir à leur stratégie :

- Arbitrer entre rémunération et dividendes pour limiter la charge fiscale.

- Anticiper la fiscalité des plus-values en planifiant les cessions.

- Optimiser les placements financiers pour préserver le rendement net

La Hausse de la Contribution Sociale Généralisée (CSG) ne se limite pas à un simple ajustement technique. Elle entraîne une augmentation globale des prélèvements sociaux et du Prélèvement Forfaitaire Unique (PFU), aussi appelé flat tax. Ces évolutions concernent directement les revenus du capital des associés de société et des investisseurs.

la Hausse de la CSG ne touche pas tous les associés de la même manière. Selon le statut et la nature des revenus, l’impact peut être significatif ou au contraire limité. Voici un tour d’horizon des principaux cas.

A/. Dividendes des associés minoritaires (SARL, SAS / SASU)

Les associés minoritaires ou égalitaires sont les plus exposés. Tous leurs dividendes sont soumis aux prélèvements sociaux, et donc directement impactés par la hausse.

Exemple concret : pour 10 000€ de dividendes, la charge des prélèvements sociaux passe de 1 720€ à 1 680€ en 2026, représentant 140€ de fiscalité supplémentaire.

B/. Dividendes des gérants majoritaires (SARL-TNS)

Les gérants majoritaires bénéficient d’un régime particulier. Seule la fraction des dividendes correspondant à moins de 10% des capitaux propres est soumise aux prélèvements sociaux.

Exemple concret : pour 10 000€ de dividendes avec 8 000€ de capitaux propres, la hausse ne s’applique que sur 800€.

Résultat : Une charge supplémentaire de seulement 11,20€

C/. Intérêts de compte courant d’associé

Les intérêts versés au titre de compte courant d’associé sont assimilés à des revenus de capitaux mobiliers. Ils subissent donc la même hausse de prélèvements sociaux.

Exemple concret : pour 1 000€ d’intérêts, la charge passe de 172€ à 186€ en 2026, soit plus de 14€ de prélèvements sociaux.

D/. Plus-values de cession de parts sociales

Lorsqu’un associé revend ses parts sociales, la plus-value réalisée est taxée. La hausse de la CSG alourdit cette fiscalité.

Exemple concret : Pour une plus-value de 50 000€, la charge passe de 8 600€ à 9 300€ en 2026, soir +700€ de prélèvements sociaux.

E/. Revenus fonciers (SCI à l’IR)

Les associés de SCI imposées à l’impôt sur le revenu voient également leurs loyers nets amputés par la hausse.

Exemple concret : Pour 10 000€ de loyers nets, la charge passe de 1 720€ à 1 860€ en 2026, soit +140€ de prélèvements sociaux.

F/. Placements financiers (Assurance-vie, PEA, PEL, comptes-titres)

Les produits financiers sont aussi concernés. Le rendement net diminue mécaniquement.

Exemple concret : Un rendement brut de 5% passe de 3,5% net à 3,43% net en 2026.

La baisse peut s’avérer minime, mais elle s’accumule sur le long terme.

La fiscalité peut sembler abstraite lorsqu’on parle uniquement de pourcentages. Pour aider les associés et investisseurs à mesurer l’impact réel de la hausse de la CSG, voici des simulations chiffrées basées sur des cas pratiques.

La hausse de la CSG sur les revenus du capital ne touche pas tous les profils de la même manière. Certains associés verront leur fiscalité augmenter de façon notable, tandis que d’autres seront relativement épargnés. Comprendre ces différences est essentiel pour anticiper et adapter sa stratégie.

Les associés minoritaires (SARL, SAS/SASU) : leurs dividendes sont intégralement soumis aux prélèvements sociaux. La hausse de 1,4 point se traduit par une charge supplémentaire significative.

Les investisseurs en SCI à l’IR : Les revenus fonciers sont directement impactés, ce qui réduit le rendement net des loyers.

Les détenteurs de placements financiers (assurance-vie, PEA, PEL, comptes-titres) : Même si l’impact semble faible en pourcentage, il s’accumule sur le long terme et peut réduire la performance globale des investissements.

En résumé, ceux qui dépendent fortement des revenus du capital sont les plus exposés à cette hausse.

Les gérants majoritaires de SARL (TNS) : La majorité de leurs dividendes est soumise aux cotisations sociales URSSAF, qui ne sont pas concernées par la hausse de la CSG.

Seule une petite fraction (moins de 10% des capitaux propres) subit l’augmentation. Leur charge supplémentaire reste marginale par rapport aux autres profils.

Face à cette évolution, plusieurs pistes peuvent être envisagées :

Arbitrer entre rémunération et dividendes : Dans certains cas, privilégier une rémunération classique plutôt que des dividendes peut réduire la charge fiscale globale.

Anticiper la fiscalité des plus-values : Planifier la cession de parts sociales avant l’entrée en vigueur de la hausse peut permettre d’économiser plusieurs centaines d’euros.

Optimiser les placements financiers : Diversifier ses investissements ou privilégier des enveloppes fiscales plus avantageuses (comme le PEA) peut limiter la baisse du rendement net.

Se faire accompagner par un expert-comptable : Chaque situation est unique. Un professionnel peut aider à définir la meilleure stratégie selon le statut de l’associé et la nature de ses revenus.

La hausse de la CSG, votée par l’Assemblée Nationale dans le cadre du PLFSS 2026, marque une étape importante dans l’évolution de la fiscalité française. Même si son application définitive reste suspendue aux débats parlementaires, la tendance est claire : les associés et investisseurs doivent se préparer à une augmentation progressive des prélèvements sociaux.

En pratique, cette réforme touche tous les revenus du capital : Dividendes, intérêts de compte courant, plus-values de cession, revenus fonciers et placements financiers. Les associés minoritaires et les investisseurs en SCI ou en produits financiers seront les plus impactés, tandis que les gérants majoritaires de SARL verront une hausse plus limitée.

Face à cette évolution, la vigilance est de mise. Les associés doivent réfléchir à leur stratégie :

- Arbitrer entre rémunération et dividendes pour limiter la charge fiscale

- Anticiper la fiscalité des plus-values en planifiant les cessions

- Optimiser les placements financiers pour préserver le rendement net